Einnahmen-Ausgaben-Rechnung ⇒ Erklärung + Vorlage

Die Einnahmen-Ausgaben-Rechnung, kurz E/A, ist ein vereinfachtes System der Gewinnermittlung. Dabei wird der Gewinn oder Verlust eines Unternehmens aus der Summe von Betriebseinnahmen und Betriebsausgaben ermittelt.

Zum Inhalt dieses Artikels

- E/A Vorlage

- Einnahmen-Ausgaben-Rechnung (E/A) auf einen Blick

- Einnahmen-Ausgaben-Rechnung (E/A): Übersicht

- Wer kann die Einnahmen-Ausgaben-Rechnung anwenden?

- Exkurs: Verpflichtende doppelte Buchhaltung

- Exkurs: Pauschalierung

- Aufbau Einnahmen-Ausgaben-Rechnung

- Vorlage für die E/A-Rechnung

- Einnahmen-Ausgaben-Rechnung: Beispiel

- Einnahmen-Ausgaben-Rechnung mit FreeFinance

- Zusammenfassung

- Fragen und Antworten

- Quellen

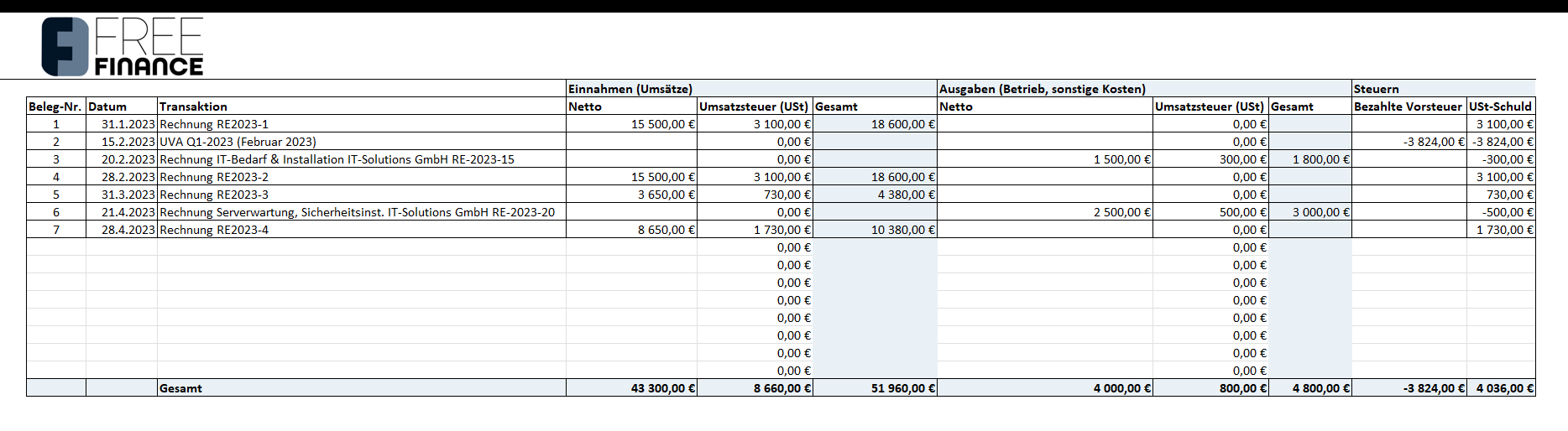

E/A Vorlage

Damit Sie eine Vorlage für Ihre Einnahmen-Ausgaben-Rechnung zur Orientierung haben und diese nicht selbst erstellen müssen, haben wir eine E/A-Vorlage im Excel-Format, die Sie gerne zur Orientierung verwenden und für Ihre Bedürfnisse anpassen können. Die Vorlage ist ganz ohne Anmeldung und kostenlos zum Download verfügbar:

Beachten Sie: Geschäftsunterlagen wie eine E/A, die mit Word oder Excel erstellt werden, sind nicht GoBD-konform (GoBD = Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) und werden vom Finanzamt so nicht akzeptiert wird. Die Vorlage dient zur Orientierung und internen Verwendung.

Einnahmen-Ausgaben-Rechnung (E/A) auf einen Blick

Die 4 wichtigsten Fakten zur Einnahmen-Ausgaben-Rechnung

| Definition |

Einnahmen und Ausgaben werden erfasst, um den steuerlichen Gewinn oder Verlust zu ermitteln |

|

Umsatzgrenze |

|

| Anwendung |

|

| Aufbau und Erfassung |

|

Einnahmen-Ausgaben-Rechnung (E/A): Übersicht

Der Gewinn oder Verlust eines Unternehmens wird am Jahresende ermittelt, indem alle Betriebseinnahmen und Betriebsausgaben gegenübergestellt werden.

Als Gegenstück zur vollständigen E/A-Rechnung kann auf die Gewinnermittlung durch Pauschalierung zurückgegriffen werden. Dabei wird, je nach Variante der Pauschalberechnung, ein fixer Anteil am Umsatz als Betriebsausgabe angenommen.

Wer kann die Einnahmen-Ausgaben-Rechnung anwenden?

Einzelunternehmer und Personengesellschaften (KG und OG), die eine natürliche Person als haftenden Gesellschafter haben, dürfen eine E/A-Rechnung zur Gewinnermittlung verwenden, wenn folgende Bedingungen erfüllt sind:

-

in zwei aufeinander folgenden Kalenderjahren darf der Umsatz jeweils 700.000 Euro nicht übersteigen,

-

der Umsatz in einem Jahr darf 1.000.000 Euro nicht übersteigen und

-

die doppelte Buchhaltung wird nicht freiwillig geführt.

Freie Berufe, also z. B. Ärzte, Notare, Rechtsanwälte, aber auch Schriftsteller, Dolmetscher und Künstler sowie Land- und Forstwirte, dürfen jedenfalls immer auf die Gewinnermittlung mittels Einnahmen-Ausgaben-Rechnung zurückgreifen (unabhängig vom Umsatz).

Exkurs: Verpflichtende doppelte Buchhaltung

Zur doppelten Buchhaltung sind jedenfalls Kapitalgesellschaften, also GmbHs und AGs, verpflichtet, sowie Konstellationen von Unternehmen, in denen keine natürliche Person unbeschränkt haftet (GmbH & Co KG).

Ebenso müssen Einzelunternehmen die doppelte Buchhaltung verwenden, sofern ihr:

- Jahresumsatz größer als 1.000.000 Euro ist, oder

- in zwei aufeinander folgenden Jahren der Jahresumsatz mehr als 700.000 Euro ausmacht.

Freie Berufe müssen nach § 189 Abs. 4 UGB, unabhängig von ihrem Umsatz, die Gewinnermittlung nie mittels doppelter Buchhaltung durchführen.

- Selbstständige in freien Berufen haben die Möglichkeit, ihre Bücher auf freiwilliger Basis zu führen.

Bei Unternehmern, die zwar Einkünfte aus selbstständiger Tätigkeit nach § 22 EStG erzielen, aber nicht in den Bereich der freien Berufe im Sinne des Unternehmensgesetzbuches fallen (z. B. Ärzte, Rechtsanwälte, Notare, Künstler, Schriftsteller), gelten dagegen die Umsatzschwellenwerte des UGB.

- Wenn diese Schwellenwerte überschritten werden, wird die Gewinnermittlung gemäß § 4 Abs. 1 EStG angewendet.

Exkurs: Pauschalierung

Neben der Gewinnermittlung mittels Einnahmen-Ausgaben-Rechnung und der doppelten Buchhaltung kann auch eine Pauschalierung der Betriebsausgaben vorgenommen werden.

- Dabei werden 12 Prozent des Netto-Umsatzes pauschal als Betriebsausgabe angenommen, maximal jedoch 26.400 Euro.

Aufbau Einnahmen-Ausgaben-Rechnung

In einer ordnungsgemäßen E/A-Rechnung müssen

-

Zudem muss ein Wareneingangsbuch und

-

ein Anlageverzeichnis geführt werden.

-

Werden Mitarbeiter beschäftigt, muss ein Lohnbuch geführt werden.

-

Je nachdem, ob man unter die Registrierkassenpflicht fällt, muss man zudem eine rechtskonforme Registrierkasse haben.

Anlagenverzeichnis

Das Anlagenverzeichnis dient dazu, sämtliche Vermögenswerte in Form von Anlagen im Unternehmen abzubilden. Wichtig dabei ist, dass im Anlageverzeichnis zumindest folgende Informationen ersichtlich sind:

- Laufende Inventarnummer

- Datum der Anschaffung oder Herstellung

- Art des Anlagegegenstandes

- Name und Anschrift des Lieferanten

- Anschaffungswert bzw. Herstellungswert

- voraussichtliche Nutzungsdauer

- Abschreibungssatz

- jährlichen Abschreibungsbetrag

- Restbuchwert am Ende der Rechnungsperiode

Wareneingangsbuch

Im Wareneingangsbuch sind Waren einzutragen, die entweder zur weiteren Veräußerung im Sinne des Handels gedacht sind, oder in veredelter Form wieder in den Verkauf gelangen. Insbesondere umfasst das Wareneingasbuch somit eine Aufzeichnung über die Zu und Abgänge von:

- Handelswaren

- Rohstoffe

- Hilfsstoffe

- Halberzeugnisse und Zutaten

Registrierkasse

Wenn der Umsatz 15.000 Euro im Jahr übersteigt und davon mehr als 7.500 Euro in bar (Kreditkarte, Bankomatkarte zählen dazu) sind, dann wird eine Registrierkasse benötigt.

Lohnkonto

Sofern Arbeitnehmer im Unternehmen beschäftigt werden, muss für jeden Arbeitnehmer ein eigenes Lohnkonto geführt werden.

Vorlage für die E/A-Rechnung

Einnahmen-Ausgaben-Rechnung Excel: Muster & Vorlage

Damit Sie eine Vorlage für Ihre Einnahmen-Ausgaben-Rechnung zur Orientierung haben und diese nicht selbst erstellen müssen, haben wir eine E/A-Vorlage im Excel-Format, die Sie gerne zur Orientierung verwenden und für Ihre Bedürfnisse anpassen können. Die Vorlage ist ganz ohne Anmeldung und kostenlos zum Download verfügbar:

Zu beachten: Buchhaltung mit Excel ist nicht im Sinne der Bundesabgabenordnung (BAO), da die Daten jederzeit geändert werden können und nicht nachvollzogen sowie überprüft werden kann, wann die Daten geändert worden sind.

Geschäftsunterlagen wie eine E/A, die mit Word oder Excel erstellt werden, sind nicht GoBD-konform (GoBD = Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) und werden vom Finanzamt so nicht akzeptiert wird. Die Vorlage dient zur Orientierung und internen Verwendung.

Digitale Buchhaltung

Laut BAO ist eine Buchhaltung und Aufzeichnung mittels geeigneter Datenträger zulässig, sofern die vollständige und richtige Erfassung der Geschäftsfälle gewährleistet und die gesetzliche Aufbewahrungsfrist sichergestellt wird.

Das bedeutet, dass man sich von vielen Mappen und Ordnern verabschieden kann. Es müssen lediglich die Originalbelege aufbewahrt werden:

- Die digitale Buchhaltung von FreeFinance macht es möglich.

Einnahmen-Ausgaben-Rechnung: Beispiel

Aufbau einer Einnahmen-Ausgaben-Rechnung mit den entsprechenden Steuerstufen:

| SV- und Steuer-Rechner | Ø monatlich | Ø jährlich |

|---|---|---|

| Einnahmen Brutto | 3.000 EUR | 36.000 EUR |

| Umsatzsteuer (USt): 20 % | 600 EUR | 7.200 EUR |

| Einnahmen Netto | 2.400 EUR | 28.800 EUR |

| - Laufende Ausgaben | ||

| Raumkosten (Miete, Strom, Heizung) | 320 EUR | 3.840 EUR |

| Marketing & Werbung | 50 EUR | 600 EUR |

| Kommunikationskosten | 35 EUR | 420 EUR |

| Auto & Reisekosten | 170 EUR | 2.040 EUR |

| Abschreibungen (AfA) | 85 EUR | 1.020 EUR |

| = Summe der laufenden Ausgaben | 660 EUR | 7.920 EUR |

| Bemessungsgrundlage SV | 1.740 EUR | 20.880 EUR |

| Sozialversicherungsbeitrag (2020) | 477 EUR | 5.723 EUR |

| Bemessungsgrundlage Gewinnfreibetrag | 15.157 EUR | |

| Gewinnfreibetrag (Grundfreibetrag) | 1.970 EUR | |

| Gewinn vor Steuern (Betriebsergebnis): Bemessungsgrundlage ESt |

13.187 EUR | |

| Einkommensteuer (ESt) | 437,40 EUR | |

| Nettogewinn | 12.749,60 EUR |

Vom Nettogewinn errechnet sich die Einkommensteuer gemäß der Steuerstufen des zutreffenden Jahres:

Einnahmen-Ausgaben-Rechnung mit FreeFinance

FreeFinance bietet eine komplette und rechtskonforme Einnahmen-Ausgaben-Rechnung mit allen notwendigen Nebenbüchern, Direktschnittstelle zu FinanzOnline und einem DSGVO-konformen digitalen Archiv für alle Ihre Belege.

So vereinfachen Sie Ihre Buchhaltung deutlich und können sich wieder mehr auf Ihr eigentliches Geschäft konzentrieren.

Funktionsumfang E/A-Rechnung mit FreeFinance:

- E/A-Rechnung mit Mehr-Weniger-Rechnung und maßgeschneidertem, individualisierbarem Kontenrahmen. Ganz egal ob Netto- oder Bruttoverrechnung, ob Pauschalierung, egal welche Branche. Inklusive Export im Sinne der § 131 und § 132 der Bundesabgabenordnung (BAO).

-

Anlagenbuch, Kassenbuch und Bankbuch sowie Wareneingangsbuch (EAR) sind in Ihre Buchhaltung vollständig integriert.

-

Anlagen im Anlagenverzeichnis verwalten, Jahresabschreibungen verbuchen. Nachträgliche Änderungen an Nutzungsdauer oder Anschaffungswert durchführen, vorzeitiges Ausscheiden sowie Gewinnfreibetrag werden unterstützt.

-

Erstellen Sie die Beilage zur Einkommensteuererklärung (E1A/B/K1) sowie die Umsatzsteuererklärung (U1), Umsatzsteuervoranmeldung (UVA) und Zusammenfassende Meldung (ZM) mit nur einem Klick. Diese können abgelegt, gedruckt und einfach in FinanzOnline übernommen werden.

-

Mit einer konfigurierten Direktschnittstelle zu FinanzOnline können Sie die Umsatzsteuervoranmeldung (UVA), Formular U30 sowie die Zusammenfassende Meldung (ZM) bequem direkt elektronisch an FinanzOnline übermitteln.

Inklusive Möglichkeit zur Prüfung der UID-Nummern und dem Abfragen Ihrer FinanzOnline-Databox. -

Buchen mit automatisierter Belegerkennung (OCR): Erfassen Sie Belege direkt vor Ort mit dem Smartphone und laden Sie im Broswer oder mit der kostenlosen Smartphone-App PaperCut hoch.

-

Benachrichtigungen – nie wieder eine Frist verpassen: Definieren Sie, wie und woran Sie von FreeFinance erinnert werden möchten. Konfigurieren Sie sich Ihre individuellen Benachrichtigungen rund um Ihre Buchhaltung und Unternehmensorganisation!

-

Stammdaten: Ihren Kunden- & Lieferantenstamm übersichtlich und zentral pflegen und in Belegen, Rechnungen oder Bons verwenden. Jederzeit im CSV-Format importieren und exportieren oder Auswertungen starten. Sofern Sie die Rechnungslegung oder Registrierkasse verwenden, steht Ihnen auch der Artikelstamm zur Verfügung.

-

Doku-Archiv: Archivieren Sie sämtliche Unternehmensdokumente und verbinden Sie diese mit Belegen, Rechnungen, Anlagen sowie Stammdaten.

Zentral, sicher und übersichtlich. Sie können auf die gleiche Art auch auf Dateien in Ihrem Cloud-Speicher verweisen.

Zusammenfassung

Bei der E/A-Rechnung wird die Summe aus Betriebseinnahmen und Betriebsausgaben gebildet. Das Ergebnis ergibt einen Unternehmensgewinn oder -Verlust.

Eine ordnungsgemäße E/A-Rechnung muss zudem folgende Aufzeichnungen beinhalten:

- Wareneingangsbuch

- Anlagenverzeichnis

- Lohnkonto

- Registrierkasse, falls benötigt.

Die Buchhaltung für alle Branchen

Umfassende Buchhaltungssoftware für Österreich

Von A wie Automatisierung bis Z wie Zeitersparnis:

- Geschäftsdokumente im Handumdrehen erstellen

- Layout anpassen

- Stammdaten und Automatisierung

- Digital, sicher und jederzeit alles im Blick

- Vollständige E/A oder Doppelte Buchhaltung

- Finanzamtsmeldungen automatisiert und direkt

- Mit PSD2 und automatisierter Belegerkennung

- Kosten- und zeitsparend, effizient Buchhalten

- Auch mit individueller Arbeitsteilung mit dem Berater

Fragen und Antworten

Was versteht man unter Einnahmen-Ausgaben-Rechnung (E/A)?

Die Einnahmen-Ausgaben-Rechnung ist ein vereinfachtes System der Gewinnermittlung, bei dem nur jene Betriebseinnahmen und Betriebsausgaben erfasst werden, die im Kalenderjahr tatsächlich zugeflossen bzw. abgeflossen sind (Zufluss-Abfluss-Prinzip).

Diese Methode wird häufig von Kleinunternehmern und Freiberuflern angewendet, um ihre finanzielle Situation zu verfolgen und steuerliche Verpflichtungen zu erfüllen, ohne die komplexen Anforderungen der doppelten Buchführung.

Wer darf eine Einnahmen-Ausgaben-Rechnung (E/A) führen?

Gewerbetreibende dürfen eine Einnahmen-Ausgaben-Rechnung dann anwenden, wenn

-

nach dem Unternehmensgesetzbuch (UGB) keine Buchführungspflicht besteht und

-

Bücher auch nicht freiwillig geführt werden.

Quellen

-

Gesamte Rechtsvorschrift für Bundesabgabenordnung (BAO):

Tagesaktuelle Fassung im RIS -

Gesamte Rechtsvorschrift für Einkommensteuergesetz 1988 (EStG):

Tagesaktuelle Fassung im RIS -

Gesamte Rechtsvorschrift für Unternehmensgesetzbuch (UGB):

Tagesaktuelle Fassung im RIS