Wenn eine bereits abgeschlossene Rechnung fehlerhaft ist oder storniert werden muss, dann ist diese Rechnung entsprechend zu korrigieren. In der Buchhaltung wird dafür eigens eine Stornorechnung oder auch Korrekturrechnung erstellt und ausgestellt.

Storno: Alles zur Rechnungskorrektur

Zum Inhalt dieses Artikels

Storno - Auf einen Blick

Wissen kompakt zusammengefasst

- Eine Stornorechnung oder auch Korrekturrechnung ist die Korrektur von fehlerhaften Ausgangsrechnungen.

- Ist eine fehlerhafte Rechnung bereits an den Kunden ausgestellt, muss diese korrigiert werden.

- Das Finanzamt verlangt die Korrektur anhand bestimmter Vorgaben - die Stornorechnung muss eindeutig zuordenbar sein und eine eigene fortlaufende Rechnungsnummer in der Buchhaltung haben.

- Eine Stornorechnung muss alle gesetzlichen Pflichtangaben der Rechnungslegung beinhalten.

Übersicht

Erklärung | Definition

Fehler in der Rechnungslegung können jedem Unternehmer passieren. Ebenso kann es zu einer Stornierung kommen, wenn bestimmte Rechnungsposten in Form von Leistungen oder Produkten nicht geliefert werden können.

- In beiden Fällen kommt die Stornorechnung, auch Korrekturrechnung, ins Spiel.

Mithilfe der Stornorechnung wird eine bereits gestellte Ausgangsrechnung storniert oder auch korrigiert - weil ein, einige oder alle Rechnungsposten der ursprünglich ausgestellten Rechnung storniert werden, also nicht (im ursprünglich verrechneten Umfang) geliefert werden (können) oder die Rechnungssumme fehlerhaft ausgewiesen ist.

- Dadurch können diese Posten und der ursprüngliche Betrag natürlich nicht mehr in Rechnung gestellt werden, sondern es ist eine Rechnungskorrektur vorzunehmen - das ist auch in Sachen Buchhaltung von Bedeutung, in der eine Gegenbuchung vorgenommen wird.

Weil die Rechnung im Regelfall in der Buchhaltung bereits erfasst ist, bedarf es dieser Korrektur in Form einer Stornorechnung, die dem betreffenden Kunden ausgestellt werden muss.

Storno: Korrektur in der Buchhaltung

Die Stornorechnung korrigiert auch die eigene Buchführung bezüglich des betreffenden Geschäftsfalles - anstatt der ursprünglich verrechneten Leistung oder Lieferung und dem entsprechenden Geldeingang kommt es ja zu einer Stornierung der ursprünglichen Rechnungsposten und Rechnungssumme(n).

In der Buchhaltung wird beim Stornieren einer Buchung auch von der Gegenbuchung, mit der die fehlerhafte Buchung korrigiert wird, gesprochen.

Bestimmungen

Rechnungswesen | Vorschriften

Eine Stornorechnung muss, genauso wie die reguläre Ausgangsrechnung, alle Anforderungen an die Rechnungslegung erfüllen und es sind dabei alle Pflichtangaben für die Rechnung einzuhalten.

- Einziger - aber wichtiger - Unterschied zur "normalen" Ausgangsrechnung ist die entsprechende Kennzeichnung der Rechnung als Stornorechnung.

Eindeutige Deklarierung als Stornorechnung

In der Betreffzeile - jener Zeile mit der Anführung der Rechnungsnummer - muss klar ausgewiesen werden, dass es sich um eine Stornorechnung handelt:

- Anstatt "Rechnung Nr. (...)" oder "Rechnungsnr.: (...)" ist hier die Angabe "Stornorechnung Nr. (…)" oder "Stornorechnungsnr.: (...)" zu machen!

Rechnungsnummer: Nummerierung von Stornorechnungen in der Buchhaltung

Zu beachten: Eine Stornorechnung muss genauso eine eigene (fortlaufende) Rechnungsnummer gemäß Bestimmungen der Rechnungslegung haben, wenn die zu korrigierende Ausgangsrechnung bereits an die jeweilige Kundschaft ausgestellt wurde!

Wenn die fehlerhafte Rechnung noch nicht ausgestellt wurde, gibt es auch andere Möglichkeiten der Korrektur - mehr dazu direkt nach dem folgenden Abschnitt.

Angaben & Formvorschriften

Rechnungslegung | Bestimmungen & Pflichtangaben

Für Stornorechnungen gelten die gesetzlichen Bestimmungen und Formvorschriften für die Rechnungslegung in Österreich.

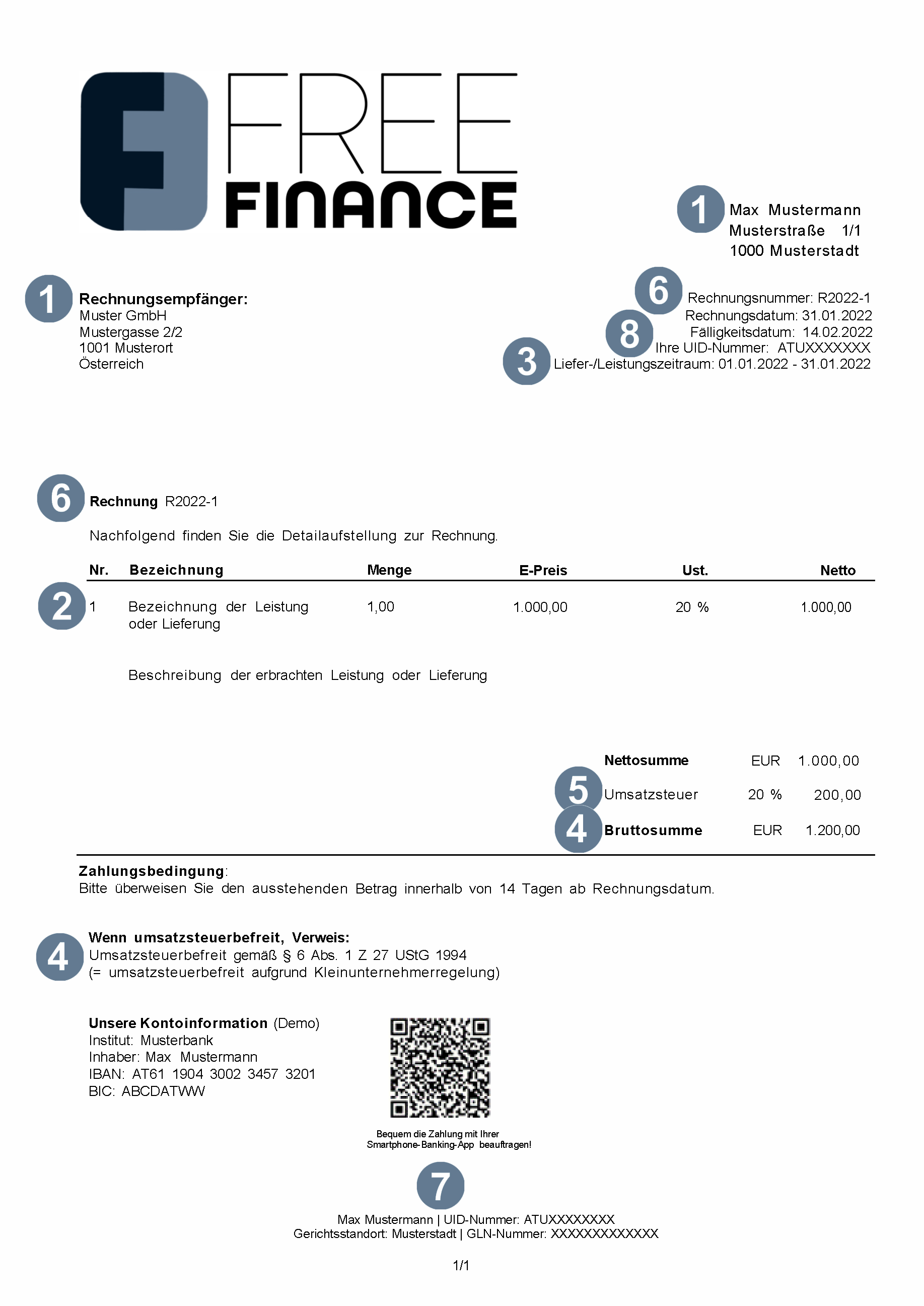

Zu den Details über die Bestimmungen (siehe Infosymbole auf dem Muster) inklusive Vorlage zur kostenlosen Verwendung gelangen Sie direkt hier:

Formvorschriften & PflichtangabenRechnungsnummer

Stornorechnung | Buchhaltung

Immer eine neue Rechnungsnummer?

Grundsätzlich gilt: Ist die zu korrigierende Rechnung bereits ausgestellt, also in der Buchhaltung erfasst (abgeschlossen) und an die betreffende Kundschaft übermittelt, muss für die Stornorechnung eine neue eigenständige (der fortlaufenden Rechnungsnummerierung entsprechende) Rechnungsnummer für die Stornorechnung vergeben werden.

Was, wenn die zu stornierende Rechnung noch nicht ausgestellt wurde?

Wurde die fehlerhafte Rechnung noch nicht an die Kundschaft ausgestellt und in der Buchhaltung noch nicht abgeschlossen, kann die Rechnungsnummer für die Stornorechnung verwendet werden. Die noch nicht ausgestellte und erfasste (fehlerhafte) Rechnung kann gelöscht werden.

Genauso muss, wenn die fehlerhafte Rechnung noch nicht bezahlt und verbucht wurde, keine eigenständige Stornorechnung (Korrekturrechnung) geschrieben werden - es kann anstatt der fehlerhaften eine neue korrekte Rechnung erstellt werden und mit derselben Rechnungsnummer ausgestellt werden.

Umsatzsteuer

Storno | Umsatzsteuer (USt)

Eine Stornorechnung weist einen negativen Rechnungsbetrag auf - das gilt auch für den Posten der Umsatzsteuer.

- Deshalb werden bei Storni entsprechend negative Umsatzsteuerbeträge angeführt.

Beispiel: Die ursprüngliche Rechnung weist einen Rechnungsbetrag in Höhe von 100 EUR auf, wobei die Umsatzsteuer (USt) 20 %, also 20 EUR, ausmacht.

Bei der ursprünglichen Rechnung wird der positive Umsatzsteuerbetrag von 20 EUR ausgewiesen - bei der Stornorechnung wird dieser Steuerbetrag nun negativ ausgewiesen.

- Die Umsatzsteuer der ursprünglichen Rechnung wird als eigener Rechnungsposten genauso storniert - deshalb ist dieser Posten dann negativ mit -20 EUR ausgewiesen.

Beide Steuerangaben - positiver USt-Betrag der Ursprungsrechnung und negativer USt-Betrag der Stornorechnung - entsprechen der selben Kategorie:

- Zu zahlende Steuer in Höhe von 20 % - der Saldo aus Ursprungsrechnung und Stornorechnung beträgt in Summe 0 EUR.

Buchhaltung

Stornorechnung | FreeFinance-Buchhaltung

Der Stornorechnung kommt in der Buchhaltung in mehrerlei Hinsicht große Bedeutung zu, weil die Stornierung wird in verschiedenen Szenarien notwendig ist. Dementsprechend sind auch das Erstellen und Ausstellen von Stornorechnungen integraler Bestandteil der Buchhaltung.

- Hintergrund dabei ist auch, dass bereits gestellte Rechnungen nicht mehr verändert werden dürfen. Es benötigt zur Korrektur einer Buchung also eine entsprechende Gegenbuchung. Mit Storni und entsprechenden Stornorechnungen ist daher wie folgt umzugehen:

Buchhaltung: Löschen und Änderungen

Einmal in der Einnahmen-Ausgaben-Rechnung eingegebene Daten, egal ob es sich dabei um Einnahmen, Ausgaben, Anlagen oder sonstige Daten handelt, sind nicht änder- oder löschbar.

Um bereits eingegebene Daten dennoch den wirtschaftlichen Änderungen anpassen zu können, ist die Stornierung zu einem definierten Zeitpunkt die einzige Lösung:

- Bei Änderungen ist eine Neuanlage der betreffenden Buchung durchzuführen und die bisherige wird inaktiv.

- Dadurch werden die Aufzeichnungspflichten eingehalten und entsprechen den gesetzlichen Vorgaben.

- Das bedeutet, dass der Datensatz ab einem bestimmten Datum in der EAR vorhanden ist und später, ab dem Stornodatum, wieder mit negativem Vorzeichen verwendet wird.

In der Praxis

Storno und Stornorechnung sind in der FreeFinance-Buchhaltung wie folgt handzuhaben:

In der Buchhaltung noch nicht abgeschlossene Dokumente und Rechnungen:

- Sämtliche Dokumente der Rechnungslegung, sprich Angebote, Lieferscheine, Gutschriften oder Rechnungen, die noch nie abgeschlossen wurden, können einfach gelöscht werden.

In der Buchhaltung bereits abgeschlossene Dokumente:

- Bereits abgeschlossene Dokumente können storniert werden, indem die Details des Dokumentes angezeigt und die Schalfläche "Stornieren" gedrückt wird.

In der Buchhaltung bereits bezahlte Rechnungen oder eingelöste Gutschriften:

- Eine bereits (teil-)bezahlte Rechnung oder eine (teil-)eingelöste Gutschrift kann nicht mehr storniert werden.

Fehlerhafte Eingabe für Rechnungen in der Buchhaltung:

- Wenn ein Geldeingang in der Buchhaltung bei einer Rechnung falsch eingegeben wurde, kann dieser Geldeingang unter dem Karteireiter "Zahlungsverlauf" durch Klick auf das Papierkorbsymbol storniert werden.

Stornobuchung

Korrektur | Buchhaltung

Die Stornobuchung ist im Prinzip der buchhalterische Löschvorgang einer anderen Buchung. Aus Gründen der Nachvollziehbarkeit darf keine Buchung tatsächlich gelöscht werden, daher wird die Stornobuchung verwendet.

Diese Buchung ist eine Umkehrung der zu löschenden Buchung und stellt somit eine Berichtigungsbuchung oder auch einen Berichtigungsposten in der Buchhaltung dar.

Warum müssen Stornobuchungen vorgenommen werden?

- Aufgrund des Grundsatzes der Nachvollziehbarkeit darf eine Buchung nicht einfach gelöscht werden.

- Daher wird eine andere Methode benötigt, fehlerhafte oder falsche Buchungen rückgängig zu machen - die Stornobuchung.

Die falsche Buchung (falscher Betrag, falsche Konten) wird mithilfe der Stornobuchung aufgehoben, der ursprünglich gebuchte Betrag wird dabei:

-

entweder auf der Gegenseite (z.B. falsche Buchung im Soll, Stornobuchung im Haben) oder

-

auf der gleichen Seite mit negativen Vorzeichen nochmals gebucht.

Soweit dies möglich ist, sollten Stornierungen nach der zweiten Methode durchgeführt werden, damit die tatsächlichen Umsätze auf den betreffenden Konten nicht verfälscht werden.

Nachdem die Stornobuchung erfolgt ist, wird die korrekte Buchung vorgenommen.

Berichtungsbuchung - Stornobuchung nicht immer notwendig

Nicht jede falsche Buchung muss gleich storniert werden. Wird zum Beispiel irrtümlich ein zu niedriger Betrag verbucht, so kann er durch eine Berichtigungsbuchung auf die richtige Höhe gebracht werden.

Storno bei Finanzamtsmeldungen

-

Vorläufig erstellte Finanzamtsmeldungen, das sind nicht abgeschlossene und nicht ans Finanzamt übertragene Meldungen, können in der Buchhaltung gelöscht und somit storniert werden.

-

Eingereichte Finanzamtsmeldungen: Bereits übertragene Meldungen können dagegen nicht rückwirkend gelöscht oder storniert werden!

Elektronische Rechnung

Rechnungslegung | Storno bei eRechnung

Bei notwendigem Stornieren oder der Korrektur von elektronisch ausgestellten Rechnungen gibt es zwei Möglichkeiten:

- Wenn die eRechnung dem XML-Format entspricht, das sind beispielsweise Rechnungen an den Bund, weil diese die Vorgaben des einheitlichen Datenstandards in Europa erfüllen müssen, ist dafür ein eigenes Feld vorgesehen.

- Ist die ursprüngliche Rechnung als PDF erstellt und ausgestellt, wird die Stornierung genau wie bei einer Papier-Rechnung vorgenommen und in der Buchhaltung wie auf dieser Seite beschrieben abgewickelt.

Beachten Sie bei elektronischen Rechnungen auch die weiteren Details:

Weiterlesen zu: eRechnungTipp: Sie wollen das Layout Ihrer Rechnungslegung an das Design Ihres Unternehmens anpassen? Testen Sie noch heute die umfassendste Buchhaltungslösung in Österreich und gestalten Sie wunderschöne Rechnungen - auch Stornorechnungen erstellen Sie dadurch automatisiert in Ihrem Layout und Rechnungsdesign.

Von ansprechender Gestaltung der Rechnung bis zur Mahnung bzw. zum Geschäftsbrief, über das Verwalten der Stammdaten bis zur Integration in Ihre Buchhaltung - mit FreeFinance erledigt sich das Erstellen und Ausstellen der Rechnungen beinahe von allein. Obendrein sparen Sie Zeit und Nerven, kommen schneller an Ihr Geld.

Selbstverständlich werden die erforderlichen Rechnungsmerkmale in Österreich automatisch generiert - das spart Ihnen wertvolle Zeit und gibt Ihnen das gute Gefühl der Sicherheit!

FreeFinance Buchhaltung

Umfassende Buchhaltungssoftware für Österreich | Vom Angebot bis zur Mahnung

- Geschäftsdokumente im Handumdrehen erstellen

- Layout anpassen

- Stammdaten und Automatisierung

5 Tipps aus der Praxis

Erfahrungen aus der Praxis | Rechnungslegung einfach

Rechnungen schreiben kann mehr als eine reine Notwendigkeit sein. Mit ein wenig Aufwand können Sie viel aus Ihrer Rechnungslegung herausholen:

- Achten Sie auf ein professionelles Rechnungsdesign. Mit einer schön strukturierten Rechnung unterstreichen Sie Ihre Professionalität - das gilt auch für Stornorechnungen!

- Überprüfen Sie alle notwendigen Rechnungsmerkmale - auch die Stornorechnung unterliegt den Anforderungen an die Rechnungslegung. Letztlich kommen Sie schneller an Ihr Geld, wenn alle Rechnungsdetails stimmen.

- E-Mail-Rechnung: Übermitteln Sie Ihre Rechnungen per Mail. Das spart Papier und schont damit die Umwelt. Außerdem macht es ihre Rechnungslegung noch komfortabler.

- Kundenbindung: Schaffen Sie Kaufanreize, welche die Kunden dazu bewegen, wieder bei Ihnen zu kaufen. Gutscheine oder spezielle Rabatte eignen sich dafür perfekt. Weisen Sie auf der Rechnung auf diese Vorteile bei einem erneuten Kauf hin. Auch bei Storni können Gutschriften für Bindung sorgen.

- Automatisierung: Versuchen Sie, die Rechnungslegung so weit wie möglich zu automatisieren. Das spart wichtige Zeit, die Sie für andere Dinge in Ihrem Unternehmen benötigen.

Fragen und Antworten

Muss beim Storno eine eigene Rechnung erstellt werden?

Ja! Weil aufgrund der gesetzlichen Bestimmungen für die Rechnungslegung eine bereits erstellte und abgeschlossene Rechnung nicht verändert werden darf, muss die Rechnungskorrektur anhand einer gesonderten Stornorechnung erfolgen.

In der Buchhaltung wird dafür eigens eine Stornorechnung erstellt und entsprechend an den Kunden ausgestellt.

Zu beachten: Die Stornorechnung muss eine eigene (fortlaufende) Rechnungsnummer haben!

Welche Angaben muss eine Stornorechnung enthalten?

Für Stornorechnungen gelten die Bestimmungen und Formvorschriften für die Rechnungslegung in Österreich. Daher muss eine Stornorechnung auch alle Pflichtangaben für die Rechnung enthalten.

Im Unterschied zur "normalen" Ausgangsrechnung ist aber eine eindeutige Kennzeichnung der Rechnung als Stornorechnung zwingend notwendig. Daher muss in der Betreffzeile - jener Zeile mit der Anführung der Rechnungsnummer - klar ausgewiesen werden, dass es sich um eine Stornorechnung handelt:

- Anstatt "Rechnung Nr. (...)" oder "Rechnungsnr.: (...)" ist hier die Angabe "Stornorechnung Nr. (…)" oder "Stornorechnungsnr.: (...)" zu machen!

Alle Informationen zu Formvorschriften und Pflichtgaben für die Rechnungslegung in Österreich finden Sie direkt hier:

Was passiert beim Storno mit der Umsatzsteuer (USt)?

Eine Stornorechnung weist einen negativen Rechnungsbetrag auf - das gilt auch für den Posten der Umsatzsteuer.

- Deshalb werden bei Storni entsprechend negative Umsatzsteuerbeträge angeführt.

Beispiel: Die ursprüngliche Rechnung weist einen Rechnungsbetrag in Höhe von 100 EUR auf, wobei die Umsatzsteuer (USt) 20 %, also 20 EUR, ausmacht.

Bei der ursprünglichen Rechnung der positive Umsatzsteuerbetrag von 20 EUR ausgewiesen - bei der Stornorechnung wird dieser Steuerbetrag nun negativ ausgewiesen.

- Die Umsatzsteuer der ursprünglichen Rechnung wird als Rechnungsposten genauso storniert und wird deshalb negativ mit -20 EUR ausgewiesen.

Beide Steuerangaben - positiver USt-Betrag der Ursprungsrechnung und negativer USt-Betrag der Stornorechnung - entsprechen der selben Kategorie:

- Zu zahlende Steuer in Höhe von 20 % - der Saldo aus Ursprungsrechnung und Stornorechnung beträgt in Summe also 0 EUR.

Können Finanzamtsmeldungen storniert werden?

- Vorläufig erstellte Finanzamtsmeldungen, das sind nicht abgeschlossene und nicht ans Finanzamt übertragene Meldungen, können in der Buchhaltung gelöscht und somit storniert werden.

- Eingereichte Meldungen: Bereits übertragene Meldungen können dagegen nicht rückwirkend gelöscht oder storniert werden!

Quellen:

-

Infoseite der Wirtschaftskammer Österreich - detaillierte Informationen zu Formvorschriften, Pflichtangaben und Bestimmungen:

Erfordernisse einer Rechnung - Bestimmungen für Unternehmen im Überblick -

Gesamte Rechtsvorschrift für Umsatzsteuergesetz 1994 (UStG):

Tagesaktuelle Fassung im RIS -

Gesamte Rechtsvorschrift für Unternehmensgesetzbuch (UGB):

Tagesaktuelle Fassung im RIS